Theo số liệu từ Tổng cục Thống kê, GDP quý 1/2023 ước tăng 3,32% so với cùng kỳ năm trước, mức tăng thấp trong 13 năm qua, ngoại trừ quý 1/2020 tăng thấp do nền kinh tế bị ảnh hưởng bởi dịch Covid-19. Số liệu phản ánh các hoạt động kinh doanh, sản xuất đang gặp khó khăn do số lượng đơn hàng sụt giảm trong bối cảnh kinh tế Mỹ và châu Âu đình trệ, thậm chí suy thoái.

NỢ CẦN CHÚ Ý TĂNG MẠNH

Ở trong nước, để kiểm soát lạm phát và ứng phó với các cú sốc từ bên ngoài, từ năm 2022, chính sách tiền tệ từng bước được thắt chặt. Ngoài ra, khủng hoảng niềm tin chưa từng có xảy ra trên thị trường trái phiếu doanh nghiệp đã tác động tiêu cực đến điều kiện sản xuất và kinh doanh của các doanh nghiệp, đặc biệt là lĩnh vực bất động sản.

Theo các chuyên gia, những yếu tố hỗ trợ tăng trưởng bao gồm: (i) động lực từ đầu tư công; (ii) giải ngân FDI kỳ vọng tương đương năm 2022; (iii) tiêu dùng nội địa tích cực (hưởng lợi từ khách Trung Quốc); và (iv) Ngân hàng Nhà nước nới lỏng chính sách tiền tệ, hỗ trợ tăng trưởng kinh tế.

Trong 4 nhân tố trên, giải ngân vốn đầu tư công vẫn chưa đạt kỳ vọng, giải ngân vốn FDI là một biến số khó đoán định. Đó là chưa kể, rủi ro suy thoái kinh tế ở Mỹ và EU là yếu tố kìm hãm tăng trưởng GDP khi đơn hàng xuất khẩu suy giảm mạnh. Thị trường trái phiếu doanh nghiệp đối diện với áp lực đáo hạn rất lớn trong suốt năm 2023 và chưa thể lấy lại niềm tin của nhà đầu tư, mặc dù cơ quan quản lý đã đưa ra nhiều nỗ lực.

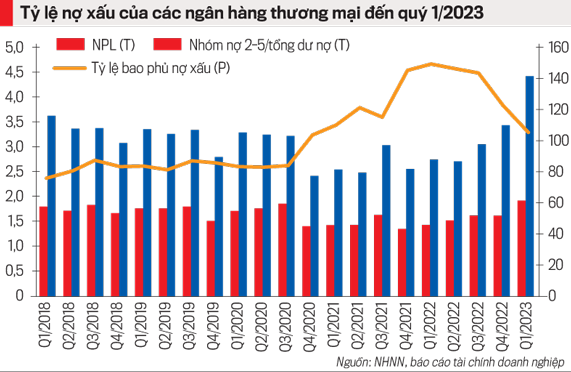

Những khó khăn của nền kinh tế cũng đang dồn lên hệ thống ngân hàng. Mặc dù nhìn trên tổng thể, tỷ lệ nợ xấu nội bảng (NPL) toàn hệ thống đang được kiểm soát ở mức dưới 3%, nhưng nợ xấu ở một số ngân hàng đã ở mức báo động.

Ngoài ra, cập nhật báo cáo tài chính quý 1/2023 của 27 ngân hàng niêm yết cho thấy, nợ cần chú ý (nhóm 2) đã tăng 43% so với cùng kỳ năm trước. Tỷ lệ dư nợ vay nhóm 2-5/tổng dư nợ tăng mạnh từ 3,4% trong quý 4/2022 lên 4,4% trong quý 1/2023. Có 8 ngân hàng tăng trưởng nợ xấu nhiều nhất trong quý 1/2023; trong số đó chỉ có 2 đơn vị duy trì được tỷ lệ nợ xấu nội bảng dưới 3% (lần lượt là 1,76% và 2,02%).

Một ngân hàng niêm yết trên sàn chứng khoán, đã đạt “danh hiệu quán quân” nợ xấu quý 1 khi tính tới ngày 31/3/2023, nợ nhóm 1 của ngân hàng này giảm 10,3% so với hồi đầu năm, xuống mức 32.778 tỷ đồng. Nợ nhóm 2 (nợ cần chú ý) tăng 51% lên mức 3.953,6 tỷ đồng. Trong khi đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng tới 147,4% lên mức 2.542,5 tỷ đồng. Nợ nhóm 4 (nợ nghi ngờ) tăng 18,7% lên mức 5.043,5 tỷ đồng. Nợ nhóm 5 (nợ có khả năng mất vốn) tăng 3,1%, ở mức gần 3.383 tỷ đồng. Do đó, ngân hàng này có tổng nợ xấu gần 10.969 tỷ đồng (tăng 28,2% so với hồi đầu năm) và tỷ lệ nợ xấu nội bảng này là 23%.

Vị trí “á quân” nợ xấu thuộc về một ngân hàng khác đứng đầu quy mô khối tư nhân, với tỷ lệ nợ xấu nội bảng lên tới 6,24% khi kết thúc quý 1, tăng 0,51% so với quý 4/2022. Ngoài ra, tỷ lệ nợ xấu tại 4 ngân hàng khác lần lượt là: 4,01%; 4,3%; 2 đơn vị tiếp theo xấp xỉ 3,65%; 3 đơn vị có tỷ lệ nợ xấu nội bảng xấp xỉ 3%.

Tại nhiều ngân hàng khác, dù tỷ lệ nợ xấu nội bảng vẫn được kiểm soát dưới 3% nhưng tỷ lệ nợ cần chú ý (nợ nhóm 2) lại tăng mạnh.

Đơn cử như MSB, trong quý 1/2023, khoản vay nhóm 2 đã tăng 146% so với đầu năm, lên 4.337 tỷ đồng, tăng thêm khoảng 2.700 tỷ đồng; trong đó, chỉ riêng 2 khách hàng là Novaland và Tập đoàn xây dựng Hòa Bình đã đóng góp 1.150 tỷ đồng và 545 tỷ đồng; nợ nhóm 2 của nhóm doanh nghiệp nhỏ và vừa (SME) và khách hàng cá nhân lần lượt là 450 tỷ đồng và 555 tỷ đồng.

Không chỉ các ngân hàng có tỷ lệ cho vay bất động sản, xây dựng cao mới phải chịu áp lực nợ xấu cao. ACB, một trong những ngân hàng được đánh giá là có chất lượng tài sản lành mạnh nhất hệ thống với tỷ lệ nợ xấu được kiểm soát dưới 1% trong quý 1/2023 nhưng nợ nhóm 3 và 4 tăng mạnh. ACB là ngân hàng nói không với trái phiếu doanh nghiệp; cho vay bất động sản, xây dựng chiếm tỷ trọng thấp trong cơ cấu tín dụng.

Quý 1/2023, ACB ghi nhận sự tăng mạnh ở nợ nhóm 3 tăng 94% QoQ (so sánh quý), tăng 214% so với cùng kỳ năm trước (YoY) và nợ nhóm 4 (+149% QoQ, +20% YoY); tỷ lệ nợ xấu của ngân hàng quý 1/2023 đã tăng lên mức 0,94% (tăng 20 điểm cơ bản so với đầu năm); tỷ lệ bao phủ nợ xấu đạt 116%.

Theo giới phân tích, nguyên nhân khiến nợ nhóm 3 và 4 của ACB tăng mạnh do diễn biến ảm đạm của hoạt động xuất khẩu, khan hiếm đơn hàng gây ảnh hưởng đến dòng tiền của nhiều doanh nghiệp, dẫn đến khó khăn trong việc thanh toán các khoản vay với ngân hàng.

Sớm dự đoán về tác động tiêu cực của bối cảnh vĩ mô trong nước và thế giới tới chất lượng tài sản của các ngân hàng, nhiều đơn vị đã đẩy mạnh trích lập dự phòng rủi ro từ quý 3/2022.

Trong năm 2022, chi phí trích lập dự phòng của ViettinBank được đẩy mạnh trong quý 3 và duy trì ở mức trung bình trong quý 4, tỷ lệ bao phủ nợ xấu đạt mức 188%, tỷ lệ xóa nợ xấu đạt 1,7% và là mức cao nhất trong lịch sử hoạt động của ngân hàng nhờ trích lập dự phòng lớn. Hoạt động trích lập dự phòng rủi ro tiếp tục được đẩy mạnh trong quý 1/2023 khi chi phí trích lập quý này ở mức 6.723 tỷ đồng, tăng 21,5% so với quý trước và tăng 52% so với cùng kỳ năm trước. Tuy nhiên, đi kèm với việc tăng trích lập dự phòng, tỷ lệ nợ xấu của ViettinBank cũng tăng từ 1,24% tại thời điểm quý 4/2022 lên 1,28% trong quý 1/2023 khiến tỷ lệ bao phủ nợ xấu theo đó giảm xuống mức 173%.

Trong bối cảnh đầy biến động hiện nay, một số ngân hàng lựa chọn chiến lược thận trọng, chấp nhận tăng trưởng thấp để quản lý rủi ro, như VietcomBank. Trong quý 1/2023, tăng trưởng tín dụng của Vietcombank thấp nhất trong nhiều năm gần đây khi mà tổng tín dụng trong quý 1/2023 của Vietcombank tăng 2,5% kể từ đầu năm lên 1.185 tỷ đồng, mức tăng trưởng thấp nhất trong 5 năm qua; tổng dư nợ cho vay khách hàng tăng lên nhờ cho vay khách hàng doanh nghiệp (tăng 5,4% kể từ đầu năm), trong khi đó, dư nợ bán lẻ giữ nguyên, dẫn đến tỷ trọng bán lẻ từ 47,2% năm 2022 giảm xuống 46,1%.

Tại cuộc họp với các chuyên viên phân tích của các công ty chứng khoán vào ngày 19/5/2023, đại diện Vietcombank cho biết ngân hàng đã đánh đổi tăng trưởng cho vay bán lẻ để tập trung cho quản lý rủi ro, đặc biệt là các khoản vay mua nhà trong điều kiện thị trường không thuận lợi. Trong quý 1, tiền gửi của Vietcombank tăng 3,1% so với đầu năm, cao hơn mức 0,8% của ngành và tăng trưởng tín dụng của ngân hàng. Theo đó, tỷ lệ LDR thuần (cho vay/huy động) giảm từ 92,1% năm 2022 xuống 91,6% trong quý 1/2023…

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 23-2023 phát hành ngày 05-06-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam