Với trường hợp của Credit Suisse, các nhà đầu tư lần đầu tiên có thể có cái nhìn về những gì xảy ra khi một ngân hàng lớn sụp đổ trong thời kỳ sau khủng hoảng tài chính 2008.

Để giải quyết những bất ổn, UBS – ngân hàng lớn nhất Thuỵ Sĩ, đã thâu tóm đối thủ trong nước của mình vào cuối tuần trước, được thúc đẩy bởi các nhà quản lý Thuỵ Sĩ. Các cổ đông của Credit Suisse sẽ nhận được số cổ phiếu của UBS trị giá khoảng 3,3 tỷ USD. Cuối tuần trước, vốn hoá của CS là khoảng 8 tỷ USD và giá trị sổ sách hữu hình là 45 tỷ USD.

![]()

Bài học đầu tiên được rút ra ở đây là con số thứ 2, được các nhà đầu tư sử dụng để định giá cho một ngân hàng, nhưng xét cho cùng lại không quá thực tế. UBS đã mua lại CS với mức giá chỉ bằng 7% con số trên. Về mặt lý thuyết thì thương vụ này sẽ giúp bên thâu tóm tăng 74% giá trị sổ sách hữu hình/cổ phiếu của họ.

Tuy nhiên, UBS vẫn thấy chưa hài lòng nếu không có chính quyền Thuỵ Sĩ hỗ trợ. Ngân hàng này đồng ý ghi nhận khoản lỗ tới 5 tỷ franc (5,4 tỷ USD). Còn chính phủ Thuỵ Sĩ đảm bảo thua lỗ tối đa 9 tỷ franc cho một phần danh mục đầu tư. Nếu mức lỗ cao hơn, 2 bên sẽ cùng chịu lỗ như nhau.

Đây là một hành động gây chú ý vì giá trị tài sản của CS không phải là mối lo ngại chính, vì diễn biến này đã xảy ra trong cuộc khủng hoảng ngân hàng năm 2008 khi các ngân hàng đổ tiền vào chứng khoán được đảm bảo bằng tài sản chất lượng kém. Vấn đề trước mắt của CS là ngân hàng này đang mất khách hàng và một cuộc khủng hoảng thanh khoản đang xảy ra. Tuy nhiên, thoả thuận với UBS phản ánh những lo lắng sâu sắc rằng CS cũng mất khả năng thanh toán, vì các khoản nợ có giá trị lớn hơn tài sản của họ.

CEO của UBS – Ralph Hamers, cho biết trong một buổi thảo luận với các nhà phân tích vào cuối tuần trước rằng: “Thách thức thực sự là việc bộ phận ngân hàng đầu tư làm ăn bết bát.”

WSJ giải thích, UBS có thể thấy rằng giá trị sổ sách hữu hình 45 tỷ USD của Credit Suisse – kết quả của khoảng 571 tỷ USD tổng giá trị tài sản trừ đi 522 tỷ USD nợ phải trả và một vài tỷ tài sản vô hình, là không hợp lý khi bảng cân đối kế toán dần bị thu hẹp.

Một yếu tố không cố định khác cũng quan trọng với UBS là mọi thứ sẽ thay đổi như thế nào trong vài năm tới. Phản ứng đầu tiên của giới đầu tư đó là lo sợ về điều tồi tệ nhất. Vốn hoá của CS đã mất gần 8 tỷ USD khi vào phiên giao dịch hôm thứ Hai, cao hơn nhiều so với mức 5,4 tỷ USD được chính phủ hỗ trợ. Tuy nhiên, thị trường cũng trở nên lạc quan hơn khi sau đó cổ phiếu UBS tăng nhẹ vào cuối phiên hôm đó.

Một bài học khác sau thương vụ này là trái phiếu trong một cuộc giải cứu ngân hàng có thể rủi ro hơn cổ phiếu. Trong khi các cổ đông của CS buộc phải nắm giữ một số cổ phiếu của UBS, thì những bên nắm giữ trái phiếu bảo lãnh (chứng khoán được các nhà quản lý phát hành sau năm 2008 để bù đắp những tổn thất trong một cuộc khủng hoảng) sẽ bị xoá sổ.

Một trong những điều kỳ lạ về sự sụp đổ của CS là ngân hàng này có rất ít điểm chung với ngân hàng SVB hay các ngân hàng quy mô trung bình khác của Mỹ cũng đang gặp rắc rối. SVB có danh mục đầu tư chứng khoán với khoản lỗ chưa thực hiện là hơn 15 tỷ USD đối với trái phiếu được nắm giữ đến ngày đáo hạn. Trong khi đó, CS có khoản lỗ chưa thực hiện với trái phiếu tương tự là dưới 50 triệu USD.

Song, với rất nhiều vấn đề khác, CS trên thực tế đã thua lỗ hàng tỷ USD mỗi năm. Để lấp đầy lỗ hổng đó, họ phải tìm cách huy động thêm vốn hoặc tự cắt giảm quy mô. Năm ngoái, CS đã nỗ lực thực hiện kế hoạch cắt giảm nhân sự trong bộ phận ngân hàng đầu tư. Tuy nhiên, thời gian đã hết khi cuộc khủng hoảng ngân hàng ở Mỹ lan rộng. CS gần đây phải đối mặt với việc khách hàng rút 10 tỷ USD chỉ trong 1 ngày.

Song, việc khách hàng ồ ạt rút tiền đều chỉ ra một tình trạng chung ở cả 2 bờ của Đại Tây Dương. Dịch vụ ngân hàng số đã giúp khách hàng rút tiền dễ dàng hơn nhiều và những tương tác trên các trang mạng xã hội cũng khiến tình hình bị phóng đại.

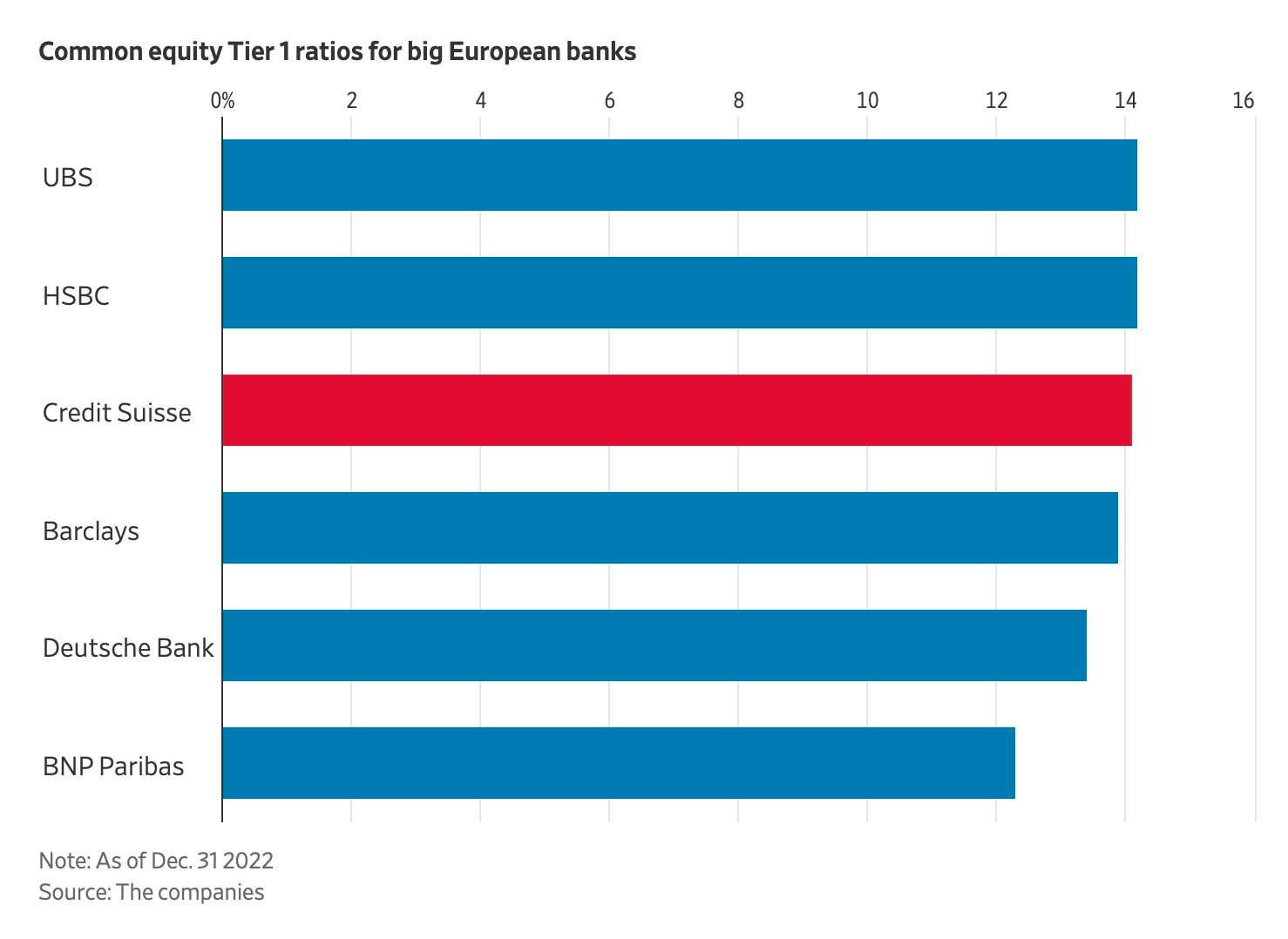

Các vấn đề về thanh khoản của CS thực chất bắt nguồn từ những lời đồn trên các nền tảng truyền thông xã hội từ mùa thu năm ngoái và trở thành “lời tiên tri tự ứng nghiệm”. Việc công ty có vốn và thanh khoản ổn định theo đúng tiêu chuẩn mà các nhà quản lý đặt ra cũng trở thành điều không quan trọng. Tỷ lệ vốn cổ phần phổ thông cấp 1 (CET1) của CS là 14,1% vào cuối năm ngoái, tương đương với mức của UBS là 14,2% và cao hơn nhiều so với công ty lớn cùng ngành.

Câu chuyện của CS khác với SVB nhưng rõ ràng rằng truyền thông kỹ thuật số đã đóng một vai trò quá lớn trong sự sụp đổ của cả 2 ngân hàng này. Thách thức tiếp theo của các nhà quản lý ngành ngân hàng có thể suy nghĩ về “nguồn cơn” mới gây ra sự bất ổn này. Còn đối với các nhà đầu tư, đây là một lý do khác để họ theo dõi giá trị sổ sách của các ngân hàng: Khi mọi thứ diễn ra quá nhanh, thanh khoản và khả năng thanh toán cũng không còn qua trọng với họ.

Tham khảo WSJ

Đăng theo Nhịp Sống Thị Trường

Bài liên quan: