Có những lý do cố hữu khiến sự lạc quan về việc trở nên giàu có của thế hệ Z trở nên không có cơ sở. Dù bạn thuộc thế hệ nào, những quy tắc cố định đối với việc làm giàu không thể bị thay thế bởi sự ảo tưởng vào thị trường chứng khoán hay những mánh lới ảo thuật nào đó.

Thế hệ Z (Gen Z – thế hệ sinh từ năm 1997 đến 2012), theo một cuộc khảo sát vào năm 2022 của Magnify Money, quá lạc quan về việc trở nên giàu có (cuộc khảo sát chỉ tính đến những người trên 18 tuổi, do đó năm sinh của Gen Z trong khảo sát là từ 1997 đến 2004). Trên thực tế, theo khảo sát, họ là thế hệ lạc quan nhất về tài chính. Chính xác thì:

“Gần 3/4 (72%) Gen Z tin rằng một ngày nào đó họ sẽ trở nên giàu có, khiến họ trở thành thế hệ lạc quan nhất về tài chính”.

Nhưng thật thú vị, sự lạc quan đó, như Tổng biên tập của Magnify Money đã lưu ý, “không chỉ là sự lạc quan của tuổi trẻ”.

“Chúng ta đang bị bủa vây bởi hai thái cực giàu nghèo, và tôi nghĩ những người trẻ tuổi tự nhiên bị thu hút bởi những thái cực tích cực hơn. Hơn nữa, khái niệm đầu tư ngày nay dễ tiếp cận hơn rất nhiều và tôi biết nhiều Gen Z tin rằng họ có thể khai thác sức mạnh của thị trường để tạo dựng sự giàu có”, bà Ismat Mangla, Giám đốc nội dung cấp cao của LendingTree cho biết. Bà Mangla là Tổng biên tập của Magnify Money, đơn vị thuộc LendingTree.

Thật thú vị, trong khi Thế hệ Z lạc quan rằng họ có thể lợi dụng thị trường chứng khoán để làm giàu, thì các thế hệ trước họ đã không thành công cho lắm với điều đó.

Kể từ năm 1980, đã có ba chu kỳ thị trường tăng giá chính. Lần đầu tiên bắt đầu vào giữa những năm 1980 và lên đến đỉnh điểm trong vụ phá sản dot.com vào cuối thế kỷ. Đầu những năm 2000 chứng kiến sự tăng giá của bong bóng “bất động sản” dẫn đến cuộc khủng hoảng tài chính 2008 – 09. Hiện chúng ta đang ở trong “bong bóng về mọi thứ”, bong bóng thứ ba được thúc đẩy bởi sự tác động kéo dài một thập kỷ của các biện pháp can thiệp tài chính và tiền tệ. Tuy nhiên, sau ba chu kỳ tăng giá chính của thị trường này, thứ vốn đáng lẽ đã mang lại cơ hội làm giàu đáng kể cho những người thuộc thế hệ Bùng nổ trẻ em (sinh từ năm 1946 đến 1965), thế hệ X (1966 – 1980) và thế hệ Thiên niên kỷ (1981 – 1996), những thế hệ này không “giàu có”. Theo một số khảo sát gần đây nhất và thống kê của chính phủ:

- 49% người trưởng thành từ 55 đến 66 tuổi không có khoản tiết kiệm hưu trí cá nhân trong năm 2017, theo Khảo sát về Thu nhập và Tham gia Chương trình của Cục Thống kê Dân số Mỹ (SIPP).

- Thông tin mới nhất theo Khảo sát của Cục Dự trữ Liên bang Mỹ về Tài chính Tiêu dùng cho thấy khoản tiết kiệm trung bình trong tài khoản hưu trí của người Mỹ là 65.000 USD.

- Chưa đến một nửa số người được khảo sát đã tiết kiệm được 100.000 USD (cho nghỉ hưu) – số tiền này không đủ để hỗ trợ mức thu nhập trung bình khoảng 40.000 USD một năm khi nghỉ hưu.

- 1/6 nói rằng họ không tiết kiệm được gì. 1/3 hiện không đóng góp vào khoản tiết kiệm hưu trí.

- 80% số người có ý kiến cho rằng mức sống của họ sẽ giảm khi về hưu, trong khi 10% lo sợ rằng họ sẽ không thể nghỉ hưu được.

Tình hình sẽ khác với Gen Z trong tương lai? Thật không may, tình hình sẽ không khác vì những lý do tương tự, những điều khiến cho việc sử dụng thị trường chứng khoán để làm giàu đã không hiệu quả đối với các thế hệ trước họ.

80% người Mỹ không giàu có

Theo khảo sát của Magnify, Gen Z định nghĩa “giàu có” bằng một số thước đo. Hầu hết những người được khảo sát định nghĩa “giàu có” là sống thoải mái mà không cần lo lắng về tài chính của họ. Mọi người đều cách xa mục tiêu đó, trừ 20% những người có thu nhập cao nhất.

Trong khi 72% Gen Z tin rằng họ sẽ giàu có, tài sản ròng của 50% người Mỹ thuộc tầng lớp dưới cùng vẫn tương đối không thay đổi kể từ năm 1990. Trong khi tầng lớp ở giữa từ 50-90% chứng kiến sự gia tăng tài sản ròng, điều đó là không đủ để theo kịp mức sống mà, như đã từng được thảo luận trước đây, tiếp tục đẩy người Mỹ vào cảnh nợ nần nhiều hơn.

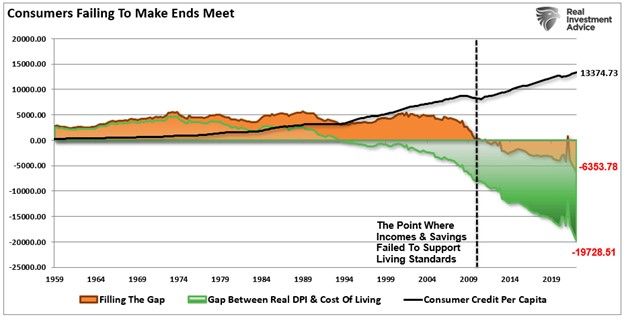

“Khoảng cách hiện tại giữa tiết kiệm, thu nhập và chi phí sinh hoạt đang ở mức thâm hụt hàng năm cao nhất được ghi nhận. Người dân hiện đang cần khoản nợ bổ sung khoảng 6.300 USD một năm để duy trì mức sống hiện tại. Hoặc là như vậy hoặc cần giảm chi tiêu, vốn là kết quả có thể xảy ra khi suy thoái kinh tế trở nên rõ ràng hơn”, theo biểu đồ bên dưới.

Một khảo sát khác của Magnify Money cũng củng cố cho phần phân tích này bằng cách chỉ ra rằng khoảng 50% người Mỹ đang làm đến đâu tiêu hết đến đó, nghĩa là họ không còn tiền sau khi chi tiêu. Mặc dù điều đó phổ biến ở những người kiếm được ít hơn 35.000 USD hàng năm (76%), nhưng 31% những người kiếm được hơn 100.000 USD cũng trải qua điều tương tự.

Điểm quan trọng là khó có thể dựa vào thị trường chứng khoán để làm giàu khi bạn không có khoản tiết kiệm dư thừa để đầu tư.

Đừng ảo tưởng vào thị trường chứng khoán

Thế hệ Z, sinh từ năm 1997, đạt tối đa 11 tuổi trong cuộc khủng hoảng tài chính 2008 – 09. Điều này rất quan trọng vì nó nghĩa là họ chưa bao giờ thực sự trải qua một thị trường giảm điểm. Bất kỳ lời khuyên nào mà họ có thể đã nhận được từ các cố vấn tài chính về sự thận trọng, phân bổ tài sản hoặc quản lý rủi ro đã liên tục được chứng minh là không theo kịp sự tăng điểm của thị trường.

Kể từ khi họ đủ lớn để mở tài khoản đầu tư, họ chỉ thấy một thị trường tăng giá “được dẫn dắt bởi tính thanh khoản”, thứ đã thúc đẩy một thế hệ những người “mua khi giá giảm”.

Tuy nhiên, trong khi thiếu tiền tiết kiệm là một trong những điểm chính cần lưu ý, một điểm quan trọng khác – cũng là lý do tại sao 80% người Mỹ không tạo dựng được sự giàu có – đó là: Thị trường không trả lãi cộng dồn.

“Có sự khác biệt đáng kể giữa lợi nhuận trung bình và thực tế. Tác động của thua lỗ phá hủy hiệu ứng cộng dồn lãi. (Thị trường trong lịch sử có mức lợi nhuận ‘trung bình’ là 7% hàng năm. Tuy nhiên, có sự khác biệt giữa lợi nhuận như hứa hẹn và thực tế)”.

Trong khi 26% Gen Z nghĩ rằng đầu tư vào thị trường chứng khoán và 19% vào tiền mã hóa sẽ là tấm vé dẫn đến sự giàu có về tài chính, thì nhiều dữ liệu lịch sử tài chính cho thấy điều này sẽ không xảy ra.

Trong khi Gen Z rất lạc quan rằng họ sẽ giàu có trong tương lai, thì hàng núi bằng chứng thống kê và tài chính lại cho thấy điều ngược lại. Liệu một số Gen Zer sẽ đạt được mức độ giàu có cao? Chắc chắn rồi – khoảng 10% trong số họ. Phần còn lại có thể sẽ thất bại, cũng giống như các thế hệ trước họ.

Những lý do cho kết quả đáng thất vọng đó vẫn như cũ. Nếu việc đầu tư tiền là hiệu quả như các phương tiện truyền thông chính thống chỉ ra thì tại sao, sau 3 trong số các thị trường tăng giá đáng kể nhất trong lịch sử, 80% người Mỹ lại thiếu chuẩn bị cho việc nghỉ hưu một cách khốn khổ như vậy?

Điểm cốt yếu cần hiểu khi đầu tư tiền là: thị trường tài chính sẽ thực hiện một trong hai điều đối với tương lai tài chính của bạn:

- Nếu bạn coi thị trường tài chính như một công cụ để điều chỉnh khoản tiết kiệm hiện tại của mình theo lạm phát theo thời gian, thì thị trường sẽ “giữ” bạn giàu có.

- Tuy nhiên, nếu bạn cố gắng sử dụng thị trường để “làm giàu”, thì thị trường sẽ chuyển vốn của bạn sang cho những người thuộc loại đầu tiên.

Kinh nghiệm thường là một người thầy tàn nhẫn, nhưng chỉ thông qua kinh nghiệm, chúng ta mới học được cách làm giàu thành công trong dài hạn.

Tiền bạc vận hành như thế nào?

Vấn đề không chỉ là về đầu tư tiền. Còn có những điểm quan trọng về bản thân tiền bạc.

- Sự nghiệp tạo ra sự thịnh vượng.

Bạn rất có thể sẽ kiếm được nhiều tiền hơn nhiều từ công việc kinh doanh hoặc nghề nghiệp của mình hơn là từ các khoản đầu tư của bạn. Rất hiếm khi ai đó kiếm được khối tài sản lớn từ các khoản đầu tư, và thường đó là những người có công việc kinh doanh đầu tư tài sản cho người khác. (Danh sách này thậm chí bao gồm cả Warren Buffett).

Hãy tập trung vào sự nghiệp hoặc công việc kinh doanh của bạn như là nguồn tạo ra của cải cho bạn.

- Hãy tiết kiệm thật nhiều tiền.

“Sống và tiêu ít hơn số tiền bạn kiếm được và tiết kiệm phần còn lại”. Những điều như vậy nghe có vẻ đơn giản, nhưng thực tế lại vô cùng khó thực hiện trong thực tế. Với việc 80% người Mỹ có ít hơn 500 USD tiền tiết kiệm nói lên câu chuyện trên thực tế. Tuy nhiên, nếu không có tiết kiệm, chúng ta không thể đầu tư để tăng số tiền tiết kiệm của mình, biến nó trở thành sự giàu có trong tương lai.

- Mục đích thật sự của đầu tư là chống lại lạm phát.

Là nhà đầu tư, chúng ta bị cuốn vào “sòng bạc”, thứ được gọi là thị trường chứng khoán. Tuy nhiên, mục tiêu thực sự của việc đầu tư là đảm bảo rằng khoản “tiết kiệm” của chúng ta sẽ được điều chỉnh theo sức mua tương đương trong tương lai. Mặc dù 1 triệu USD ngày nay nghe có vẻ nhiều, nhưng trong 30 năm nữa, nó sẽ có giá trị thấp hơn nhiều do tác động của lạm phát. Mục tiêu đầu tư thực sự của chúng ta không phải là đánh bại một số chỉ số tiêu chuẩn nào đó bằng cách chấp nhận rủi ro quá mức. Thay vào đó, tiêu chuẩn thực sự của chúng ta là tỷ lệ lạm phát.

- Đừng giả định rằng bạn có thể kiếm lại được tài sản.

Việc bạn kiếm được những gì bạn có không có nghĩa là bạn có thể kiếm lại được nếu bạn mất nó. Hãy đối xử với những gì bạn có như thể bạn không bao giờ có thể kiếm lại được nữa. Đừng bao giờ mạo hiểm với sự giàu có của bạn với giả định rằng bạn có thể kiếm lại được nó một khi đã mất.

- Đừng dùng đòn bẩy.

Khi ai đó hoàn toàn khánh kiệt, hầu như lý do luôn là họ đã sử dụng tiền vay mượn. Sử dụng tài khoản ký quỹ hoặc thế chấp (ngoại trừ đối với nhà của bạn), khiến bạn có nguy cơ bị khánh kiệt khi bắt buộc phải trả nợ. Nếu bạn xử lý tất cả các khoản đầu tư của mình trên cơ sở tiền của bản thân bạn, thì hầu như bạn không thể mất tất cả – bất kể điều gì có thể xảy ra trên thế giới – đặc biệt nếu bạn tuân theo các quy tắc khác được đưa ra ở đây.

- Luôn thận trọng, dù cho đó là sự thận trọng quá mức.

Nếu bạn bỏ qua một cơ hội để gia tăng tài sản của mình, một cơ hội khác sẽ sớm xuất hiện. Nhưng nếu bạn mất tiền tiết kiệm cả đời chỉ một lần, bạn có thể không bao giờ có cơ hội lấy lại nó. Luôn thận trọng, ngay cả khi đó là sự thận trọng quá mức. Luôn đặt câu hỏi về những gì có thể đi sai lệch hơn là tập trung vào những gì bạn hy vọng sẽ đi đúng hướng.

Đầu tư tiền vào tương lai của bạn không đơn giản như cách nhiều phương tiện truyền thông tô vẽ. Tất cả chúng ta đều muốn có thể hạn chế tiết kiệm với hy vọng thị trường sẽ tạo ra sự khác biệt. Thật không may, không có mánh lới ảo thuật nào trong việc xây dựng sự giàu có.

Quá trình tiết kiệm cần mẫn, đầu tư thận trọng và cân nhắc các kỳ vọng sẽ tạo nên sự giàu có theo thời gian.

Điều đó thật nhàm chán – nhưng nó hiệu quả.

Bất kể bạn bao nhiêu tuổi, vẫn chưa quá muộn để bắt đầu đưa ra những lựa chọn tốt hơn.

Bài viết chỉ phản ánh quan điểm của tác giả, không nhất thiết phản ánh quan điểm của TTK.

Tác giả Lance Roberts, The Epoch Times

Bảo Nguyên (NTDVN) biên dịch