Chỉ số VN-index và HNX-Index đạt đỉnh kỷ lục trong tuần đầu tiên của năm và lập tức lao dốc với tốc độ cao nhất khu vực và toàn cầu trong năm 2022. Đã xuất hiện khoản trái phiếu doanh nghiệp lần đầu vỡ nợ, thị trường trái phiếu doanh nghiệp đóng băng, truy tố đại gia ngành bất động sản vì tội lừa đảo tài chính,… tất cả đã trở thành các kỷ lục, dấu ấn đáng buồn trên thị trường chứng khoán.

Ngoài một số điểm sáng như số lượng tài khoản nhà đầu tư cá nhân tăng kỷ lục (chiếm 6,8% dân số), mua ròng vốn ngoại trong tháng 12 tăng kỷ lục,… thì thị trường chứng khoán về cơ bản chứng kiến các kỷ lục đáng thất vọng trong năm 2022.

Chỉ số chứng khoán đạt đỉnh tuần đầu tiên của năm

Năm 2021, thị trường chứng khoán Việt Nam cũng đón nhận những kỷ lục chưa từng có.

Thanh khoản của thị trường năm 2021 liên tục đạt những kỷ lục mới, giá trị và khối lượng giao dịch bình quân phiên lần lượt đạt trên 21.593 tỷ đồng và 737,29 triệu cổ phiếu, tương ứng tăng 247,27% về giá trị và 120,43% về khối lượng bình quân so với năm 2020.

Đặc biệt, vào ngày 23/12/2021, thị trường đã có phiên giao dịch kỷ lục với giá trị và khối lượng giao dịch lần lượt đạt trên 45.371 tỷ đồng và hơn 1,32 tỷ cổ phiếu.

Tính đến ngày 31/12/2021, tổng giá trị và khối lượng giao dịch cổ phiếu lần lượt đạt khoảng 5,39 triệu tỷ đồng và 184,32 tỷ cổ phiếu, tăng tương ứng 244,51% về giá trị và tăng 118,68% về khối lượng so với năm 2020.

Không chỉ cổ phiếu, thị trường trái phiếu doanh nghiệp (TPDN) cũng mở rộng và phát triển mạnh về quy mô, 658 nghìn tỷ đồng (tăng 42,2% so cùng kỳ 2020); trong đó 35% là TPDN bất động sản, 95% tổng TPDN là phát hành riêng lẻ. Khoảng 75% lượng TPDN này được nắm giữ bởi ngân hàng thương mại (NHTM) và công ty chứng khoán (CTCK)

Tiếp nối thành tựu này, ngay trong tuần đầu tiên của năm 2022, VN-index xác lập kỷ lục mới, đạt 1.528,48 điểm.

Và lao dốc với tốc độ kỷ lục so với khu vực và thế giới

Kể từ đó, thị trường chứng khoán lao dốc trong cả năm 2022 với tốc độ lớn nhất thế giới.

Chỉ số VN-index mất 32% (tính đến ngày 28/12/2022), được coi là thị trường chứng khoán có mức độ mất điểm chỉ sau chỉ số MOEX của Nga (42%). Tuy nhiên, chỉ số HNX-index thì thực sự đạt kỷ lục tốc độ mất điểm lớn nhất toàn cầu: 55%.

Kỷ lục truy tố tội danh ‘lừa đảo tài chính’ trên TTCK

Trong suốt nhiều năm phát triển thị trường chứng khoán, các hành vi thao túng, làm giá luôn được cơ quan chức năng chậm phát hiện và sau đó xử phạt kiểu “giơ cao đánh khẽ”. Lý do đưa ra là khung khổ pháp lý và chế tài xử phạt chưa phù hợp, chưa đủ sức răn đe đối với loại tội phạm này.

Nhưng trong năm 2022, 03 CEO các tập đoàn phát triển bất động sản lớn nhất Việt Nam đã bị truy tố với tội danh ‘thao túng thị trường chứng khoán và lừa đảo trên thị trường tài chính; liên quan tới làm giá chứng khoán và phát hành trái phiếu doanh nghiệp riêng lẻ nhưng lại bán loại trái phiếu này cho các nhà đầu tư cá nhân bị hạn chế thông tin và kiến thức. Đó là Tập đoàn FLC (3/2022), Tập đoàn Tân Hoàng Minh (4/2022) và Tập đoàn Vạn Thịnh Phát (10/2022).

Các tập đoàn đang bị điều tra, các cá nhân đang trong thời gian tạm giữ. Thị trường chứng khoán rung lắc mạnh mẽ sau mỗi sự kiện này. Mất niềm tin trở thành rủi ro thị trường lớn nhất trong năm 2022.

Loại trái phiếu doanh nghiệp phát hành riêng lẻ hết sức rủi ro lặng lẽ phát tán tới những người gửi tiền qua hệ thống tư vấn bất minh của các NHTM, các CTCK và thậm chí qua quảng cáo mập mờ, thông tin không đầy đủ của chính các nhà phát hành.

Tính trong 11 tháng năm 2022, Ủy ban Chứng khoán Nhà nước đã xử phạt hành chính 442 trường hợp, với tổng số tiền phạt 33,41 tỷ đồng. Trong đó đáng chú ý có 3 trường hợp về thao túng chứng khoán; 4 trường hợp bị áp dụng đình chỉ giao dịch; 15 trường hợp phải khắc phục hậu quả như buộc cải chính thông tin, trả tiền nhà đầu tư….

Vỡ nợ trái phiếu doanh nghiệp

Vỡ nợ trái phiếu doanh nghiệp không còn là câu chuyện xa xôi ở bên kia biên giới, nó chính thức xuất hiện. Ngoài rủi ro thị trường, các vụ khởi tố liên quan tới các doanh nghiệp phát hành TPDN khối lượng lớn với tội danh “lừa đảo tài chính” khiến làn sóng nhà đầu tư đòi rút tiền TPDN trước kỳ hạn, biểu tình kiện tụng đại lý bán TPDN là các NHTM, CTCK đã xuất hiện.

VKC Holdings (mã chứng khoán VKC – HNX) cho biết công ty đã mất khả năng thanh toán đối với các chủ nợ đang nắm giữ trái phiếu doanh nghiệp của công ty. Lô trái phiếu không có khả năng thanh toán đến hạn 9/9/2022 trị giá 200 tỷ đồng (lô TPDN này phát hành ngày 9/9/2021).

Với 2 trong 3 tập đoàn BĐS có CEO bị truy tố vì tội lừa đảo tài chính là Tân Hoàng Minh và Vạn Thịnh Phát, tổng số TPDN mà các công ty trong hệ sinh thái của hai ông lớn này đã phát hành lên tới hàng trăm ngàn tỷ đồng. Tất cả đều đang nằm trong rủi ro vỡ nợ khi đến kỳ đáo hạn.

Nỗi lo vỡ nợ TPDN, đặc biệt là TPDN bất động sản năm 2023 – 2024 đang trở thành gánh nặng tâm lý cho thị trường tài chính, ước tính con số lên tới 237 nghìn tỷ đồng (theo một tính toán của Wigroup, trích dẫn bởi CafeF).

Trên thị trường giao dịch trái phiếu doanh nghiệp thứ cấp, lãi suất giao dịch tăng vọt; một dấu hiệu cho thấy rủi ro vỡ nợ tăng cao.

Trên Facebook cũng lan toả một hình ảnh chụp màn hình giao dịch TPDN BĐS của một nhà đầu tư; lợi tức TPDN của một doanh nghiệp BĐS đã lên tới 115%/năm. Một mức lợi tức bất thường. Lợi tức TPDN của Evergrande, một nhà phát triển BĐS Trung Quốc, trước khi phá sản cũng lên tới hơn 100%/năm trên thị trường giao dịch thứ cấp.

Thị trường trái phiếu doanh nghiệp đóng băng

Sau sự việc Tân Hoàng Minh, Vạn Thịnh Phát, việc chủ đầu tư yêu cầu doanh nghiệp mua lại trái phiếu trước hạn gia tăng. Trong khi, do mất niềm tin thị trường và bản thân Nghị định 65/2022 đã đưa ra những quy định chặt chẽ hơn đối với phát hành TPDN riêng lẻ; doanh nghiệp gần như đã không thể phát hành trái phiếu.

Thực tế, với 95% lượng trái phiếu năm 2021 phát hành dưới hình thức phát hành riêng lẻ đã giải thích cho hiện tượng thị trường đóng băng khi hình thức này bị quản lý chặt, điều kiện phát hành được nâng cao hơn.

TS Cấn Văn Lực, trong một Hội thảo, đã đặc biệt cảnh báo với khu vực BĐS: “Một bộ phận doanh nghiệp BĐS tiềm ẩn nguy cơ vỡ nợ trái phiếu, nếu không có giải pháp phù hợp, kịp thời. Hệ lụy của việc vỡ nợ này phức tạp, cần kiểm soát vì mối quan hệ liên thông giữa ngân hàng – chứng khoán – BĐS là khá lớn. Hiện ngân hàng thương mại cho vay bất động sản khoảng 2,36 triệu tỷ đồng, chiếm 21% tổng dư nợ của nền kinh tế; có tới 65% tài sản đảm bảo tín dụng là BĐS. NHTM đầu tư vào TPDN khoảng 284 nghìn tỷ đồng, chiếm khoảng 2,3% tổng dư nợ tổ chức tín dụng”, theo Tiền Phong.

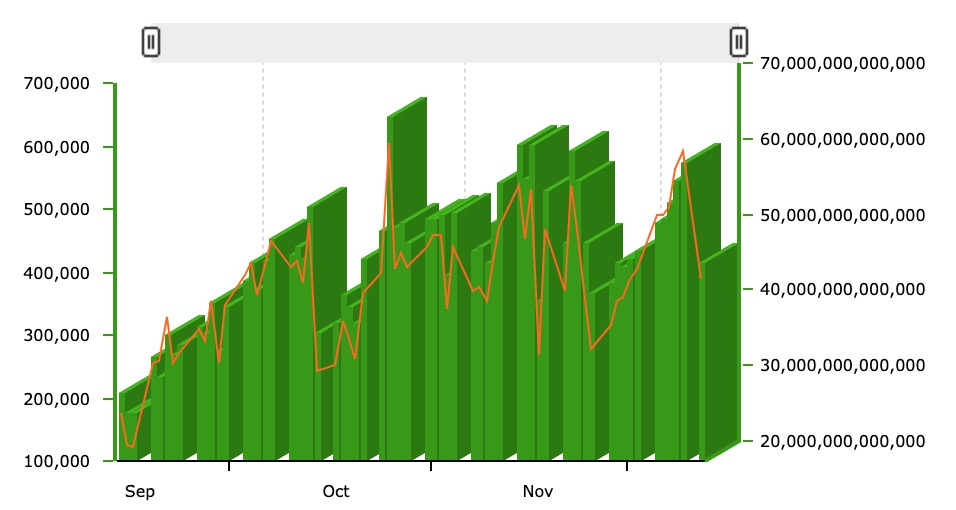

Dòng tiền kỷ lục đổ vào thị trường tài chính phái sinh

Dòng tiền thất bại trên thị trường cổ phiếu đã đổ vào phái sinh. Giao dịch trên thị trường chứng khoán (TTCK) phái sinh lại vô cùng nhộn nhịp, giá trị giao dịch bình quân mỗi phiên tới 30.000 – 40.000 tỉ đồng, vài phiên lên tới 50.000 – 60.000 tỉ đồng. Con này số chỉ là ảo bởi phái sinh có tính đòn bẩy và nhà đầu tư có thể đóng mở vị thế liên tục làm tăng giá trị giao dịch nhưng việc phái sinh quá sôi động đã khiến thị trường cơ sở trầm lắng. Các hợp đồng phái sinh VN30F1M, VN30F2M… được tính dựa trên chỉ số VN30 nên biến động của thị trường phái sinh có thể tác động tiêu cực đến thị trường cơ sở.

Theo tổng kết của HNX, trên thị trường chứng khoán phái sinh, Hợp đồng tương lai VN30 trong tháng 10 có giao dịch tăng mạnh với khối lượng giao dịch bình quân đạt 423.041 hợp đồng/phiên, tăng 66,73% so với tháng trước, tương ứng giá trị giao dịch bình quân đạt 43.566 tỷ đồng, tăng 39,89% so với tháng trước.

Chơi chứng khoán phái sinh gần giống như việc đặt cược vào việc tăng hay giảm trong giá trị của một sản phẩm nào đó để thu được lợi nhuận. Sản phẩm chứng khoán phái sinh tại thị trường chứng khoán Việt Nam (VN30F) là Hợp đồng tương lai (Future), dựa trên sự tăng/giảm của chỉ số VN30.

Bản chất của chứng khoán phái sinh là thị trường bán sản phẩm bảo hiểm phòng ngừa rủi ro giá cả (tăng hoặc giảm quá mức gây tổn hại cho hoạt động kinh doanh, đầu tư của doanh nghiệp, định chế tài chính) cho các hợp đồng mua bán hàng hoá, ngoại hối (của doanh nghiệp), các sản phẩm đầu tư tài chính, ngoại hối (của định chế tài chính).

Nhưng thị trường phái sinh không còn dừng lại ở mục tiêu ban đầu của nó là bảo hiểm rủi ro mà trở thành công cụ đánh cược vào sự tăng, giảm giá của hàng hoá cơ sở để kiếm lời.

Tại Việt Nam, phái sinh đang có hình tướng của các canh bạc chứ không phải để phòng hộ rủi ro.

Theo Luật Chứng khoán 2019 và Nghị định 158/2020/NĐ-CP về chứng khoán phái sinh và Thị trường chứng khoán phái sinh, các tổ chức nhận tiền gửi, các tổ chức là CTCK (người vừa được môi giới vừa được kinh doanh) được phép kinh doanh chứng khoán phái sinh kiếm lợi nhuận mà không bị giới hạn quy mô, hàng hoá giao dịch theo khối lượng tài sản mà các định chế này nắm giữ. Tức là các định chế tài chính được phép đánh bạc trên thị trường phái sinh nhiều hơn mức tài sản mà họ cần phòng hộ rủi ro.

Trong tháng 10, khi thị trường chứng khoán suy giảm, dòng tiền đổ về đầu cơ trên thị trường chứng khoán phái sinh tăng gần 40% so với tháng 9/2022. Mặc dù các sản phẩm tài chính phái sinh của Việt Nam còn ít, nhưng xu hướng đầu cơ đang rất mạnh; điều này tích tụ rủi ro tại các tổ chức kinh doanh và đầu cơ sản phẩm này. Các nền kinh tế xuất hiện các thị trường bị đầu cơ cũng làm giảm tính hữu hiệu của chính sách tiền tệ, tạo lạm phát do dòng tiền không tạo ra giá trị gia tăng cho nền kinh tế.

Với các triển vọng kinh tế trong nước và thế giới không mấy sáng sủa của năm 2023; đặc biệt là nút thắt thể chế, chính sách và mất mát niềm tin trên thị trường chứng khoán chưa được sửa chữa tận gốc, thị trường chứng khoán đang lặng lẽ chờ đợi một năm mới nhiều sóng gió và bất định.

Thanh Đoàn- NTDVN