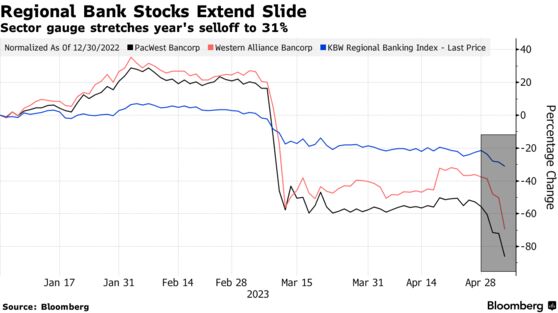

Việc bán tháo cổ phiếu PacWest Bancorp bắt nguồn từ một báo cáo của Bloomberg News rằng PacWest đang xem xét các lựa chọn chiến lược bao gồm cả việc bán mình. Động thái này đã kích hoạt làn sóng bán tháo cổ phiếu của PacWest Bancorp và sau đó cũng ảnh hưởng tới các ngân hàng khác.

Các động thái này cho thấy sự lo lắng của thị trường đối với lĩnh vực ngân hàng vẫn ở mức cao, bất chấp những đảm bảo của Chủ tịch Fed Jerome Powell rằng việc chính phủ tiếp quản và bán First Republic Bank cho JPMorgan Chase là “một bước quan trọng để vạch ra một ranh giới trong thời kỳ căng thẳng nghiêm trọng đó” đối với những ngân hàng trong khu vực.

Các ngân hàng lớn của Mỹ cho đến nay đã được cách ly khỏi tình trạng hỗn loạn và Fed cho biết hệ thống tài chính đang ổn định. Tuy nhiên, sự sụt giảm của cổ phiếu PacWest có thể làm gia tăng áp lực lên các nhà hoạch định chính sách trong việc hỗ trợ những ngân hàng nhỏ hơn đang phải vật lộn để đối phó với chiến dịch thắt chặt tiền tệ mạnh mẽ nhất kể từ những năm 1980. Các chuyên gia như tỷ phú Bill Ackman và cựu Chủ tịch Ngân hàng Dự trữ Liên bang Dallas Robert Kaplan nằm trong số những người cảnh báo về căng thẳng ngân hàng sắp tới.

Bill Ackman, Giám đốc điều hành của Pershing Square cho biết trên Twitter: “Niềm tin vào một tổ chức tài chính được xây dựng trong nhiều thập kỷ và bị phá hủy trong vài ngày. Khi mỗi domino sụp đổ, ngân hàng yếu nhất tiếp theo bắt đầu lung lay”.

Theo một số nguồn tin, PacWest cũng đang xem xét việc chia nhỏ các bộ phận hoặc tăng vốn. Việc bán hoàn toàn đã bị cản trở vì không có nhiều người mua tiềm năng quan tâm đến toàn bộ ngân hàng.

Chịu áp lực

PacWest không phải là ngân hàng khu vực duy nhất của Mỹ đang trong tình trạng căng thẳng. Trong khi cổ phiếu của PacWest Bancorp giảm 36,7% chỉ trong 3 phiên giao dịch đầu tuần này, thì cổ phiếu của Western Alliance Bancorp cũng giảm hơn 20% trong cùng thời kỳ.

PacWest cho biết trong một tuyên bố ngày thứ Tư (3/5) rằng, họ không gặp phải tình trạng dòng tiền gửi bị rút ra “bất thường” sau thông tin bán First Republic Bank cho JPMorgan Chase và các tin tức khác. Tiền gửi của khách hàng quan trọng đã tăng kể từ ngày 31/3, với tổng số tiền gửi là 28 tỷ USD tính đến ngày 2/5. Tiền mặt và thanh khoản khả dụng của ngân hàng đã vượt quá tiền gửi không được bảo hiểm.

Western Alliance cũng có một thông báo tương tự trong cùng ngày.

Những ngân hàng nhỏ hơn đang phải đối mặt với khó khăn khi lãi suất tăng làm giảm giá trị của các khoản đầu tư dài hạn, trong khi chi phí tài trợ gia tăng. Điều đó đã thúc đẩy những người gửi tiền chuyển tiền mặt vào các quỹ thị trường tiền tệ có lợi suất cao hơn.

Ngoài ra, các nhà đầu tư lo ngại rằng công nghệ hiện đại có nghĩa là khách hàng có thể rút tiền nhanh chóng ra khỏi các tổ chức đang gặp khó khăn, thay vào đó chuyển tiền gửi đến các ngân hàng lớn nhất. Những người chỉ trích hệ thống ngân hàng đã kêu gọi Tập đoàn Bảo hiểm Tiền gửi Liên bang (FDIC) tăng mức trần bảo hiểm, thường lên tới 250.000 USD cho hầu hết các tài khoản. Trong khi các cơ quan quản lý đang cân nhắc mở rộng bảo hiểm tiền gửi, nhưng hiện vẫn chưa có thay đổi nào được công bố.

Jun Rong Yeap, chiến lược gia thị trường tại IG Asia Pte. cho biết: “Có vẻ như tình hình có thể kéo dài hơn nữa, với nhu cầu sụp đổ hơn nữa để buộc phải có một động thái như vậy”.

Khó khăn chưa kết thúc

Vào ngày 3/5, Fed một lần nữa tăng lãi suất thêm 25 điểm cơ bản. Trong khi ông Powell gợi ý rằng đây có thể là lần tăng lãi suất cuối cùng, ông cũng để ngỏ rằng các quan chức Fed có thể tiếp tục tăng chi phí đi vay nếu lạm phát vẫn còn cao. Ông cũng đẩy lùi mạnh mẽ kỳ vọng của thị trường rằng Fed sẽ cắt giảm lãi suất vào cuối năm nay.

Một năm tăng lãi suất đã khiến khoản lỗ chưa thực hiện của các ngân hàng ước tính lên tới 1.840 tỷ USD, với rắc rối trong lĩnh vực bất động sản thương mại càng làm tăng thêm nỗi đau. Những căng thẳng này đang làm tăng thêm sự tập trung của thị trường vào các ngân hàng nhỏ hơn, vốn thường có ít nguồn lực hơn để tự bảo vệ mình.

Dennis Lockhart, Cựu Chủ tịch Fed Atlanta cho biết: “Có vẻ như thị trường đang chuyển từ ngân hàng này sang ngân hàng khác và những con nai dễ bị tổn thương trong đàn đang bị đuổi đi. Tôi lo lắng về điều này, nhưng tôi muốn tin rằng Jerome Powell có thông tin cho thấy tình hình đã được kiểm soát hoặc có thể kiểm soát được”.

First Republic Bank đã trở thành ngân hàng thứ tư của Mỹ sụp đổ trong năm nay, sau Silvergate Capital Corp., Silicon Valley Bank và Signature Bank vào tháng 3.

Hiện tại, sự sụt giảm của PacWest đã có tác động hạn chế tới những lĩnh vực bên ngoài các ngân hàng khác trong khu vực của Mỹ.

Nghi Vân (T/h)

Theo TNCK

Xem thêm:

PNC, JPMorgan đặt giá thầu cuối cùng cho Ngân hàng First Republic

Chính phủ Mỹ có thể vỡ nợ vào ngày 1/6 nếu Quốc hội không tăng trần nợ công

Tân Thế Kỷ Truyền Thống – Nhân Văn – Trung Thực