Tân Thế Kỷ – Thời gian gần đây, rất nhiều ngân hàng đã rao bán nhiều tài sản thế chấp của khách hàng và doanh nghiệp có giá từ hàng trăm đến hàng ngàn tỷ đồng, từ nhà ở, đất đai đến cả máy móc, doanh nghiệp, nhà máy thủy điện, khu công nghiệp,… để thu hồi nợ. Nhưng tình hình thanh lý ảm đạm, nợ xấu rất khó thu hồi.

![]()

Bộn bề nợ xấu

Theo TTO, nửa đầu tháng 6, Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) đã có cả chục thông báo bán nợ, đấu giá tài sản. Nhiều tài sản được rao bán nhiều lần vì chưa có người mua.

Mới nhất, BIDV thông báo bán đấu giá khoản nợ Công ty CP Tập đoàn Phú Minh Sơn và Công ty CP Thanh Tâm. Mức khởi điểm hơn 346 tỉ đồng. Tổng dư nợ gốc và lãi đến tháng 3-2023 là 582 tỉ đồng.

Ngân hàng này cũng vừa rao nợ của Công ty CP Thủy điện Đức Nhân Đắk Psi và Công ty TNHH Hoàng Nhi giá 914 tỉ đồng. Tổng dư nợ đến tháng 5-2023 là 1.016 tỉ đồng. Trong đó nợ gốc là 633 tỉ đồng.

Tài sản đấu giá bao gồm Nhà máy thủy điện Đắk Psi công suất 18MW; Nhà máy Sản xuất vật liệu xây dựng tại Khu công nghiệp Trà Đa cùng với bất động sản là nhà và đất tại Gia Lai và Kon Tum…

Hồi tháng 5, BIDV đấu giá Nhà máy thủy điện Tân Thượng do Công ty CP năng lượng Tân Thượng làm chủ đầu tư, với khởi điểm 325 tỷ đồng.

Tương tự, Agribank chi nhánh Trung tâm Sài Gòn bán 6 khoản nợ lên tới hơn 1.000 tỷ đồng của Công ty Cổ phần Thành Phố Xanh, Công ty TNHH Âu Á, Công ty TNHH Thương Mại Đầu Tư Hoàng Nguyên, Công ty TNHH Đầu Tư Khải Phong, Công ty TNHH Đầu Tư Nguyên Ngọc, Công ty TNHH MTV Mêkông Đông Dương. Các khoản nợ tính đến 30/4/2023 hơn 1.200 tỷ đồng; có chung 36 tài sản thế chấp tại ngân hàng.

Sacombank cũng tiếp tục thông báo bán đấu giá không tách rời toàn bộ 18 khoản nợ được đảm bảo bằng quyền tài sản tại dự án Khu công nghiệp Phong Phú (huyện Bình Chánh, TP.HCM) theo nguyên trạng.

Tổng dư nợ tính đến cuối năm 2021 là 16.196 tỉ đồng. Trong đó, dư nợ gốc là hơn 5.134 tỉ đồng, lãi tồn đọng hơn 11.061 tỉ đồng.

Khoản nợ nêu trên phát sinh tại Sacombank và đã được bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC). Sau đó, VAMC đã ủy quyền cho Sacombank bán các khoản nợ này theo quy định. Giá khởi điểm 7.934 tỉ đồng.

Nợ xấu là câu chuyện không chỉ riêng ngân hàng nào. Nhiều nhà băng khác cũng phải rao bán các tài sản, khoản nợ giá trị lớn và rất lớn để thu hồi nợ.

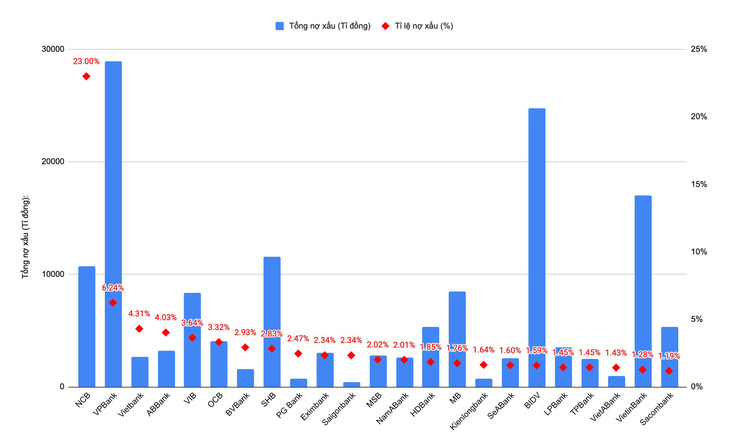

Đáng chú ý, theo số liệu từ Ngân hàng Nhà nước, tỉ lệ nợ xấu nội bảng toàn ngành đã tăng lên mức 2,9% cuối quý 1-2023 (so với 2% cuối năm 2022). Báo cáo tài chính quý 1-2023 cho thấy đa số các ngân hàng đều ghi nhận tỉ lệ nợ xấu tăng so với cuối năm 2022.

Tại một số ngân hàng như VietBank, ABBank, VIB…, tỉ lệ nợ xấu trên tổng dư nợ cho vay khách hàng vượt 3%.

Lo ngại nợ xấu phình to, tài sản thanh lý bị… ế

TTO đưa tin, “tình hình nợ xấu của các ngân hàng thực sự rất đáng lo ngại”. Đây là chia sẻ của ông Nguyễn Quốc Hùng – tổng thư ký Hiệp hội Ngân hàng Việt Nam.

Ông Hùng nói sau hai năm COVID-19, doanh nghiệp vừa khởi động lại thì hứng chịu ảnh hưởng suy thoái kinh tế thế giới. Nhiều khách hàng phản ảnh thiếu đơn hàng, thậm chí không có, có doanh nghiệp phải bán tài sản để duy trì và cầm cự.

“Nhóm khách hàng đủ điều kiện vay rất ít, vì vậy có giảm lãi suất nữa cũng vẫn khó tiếp cận được vốn vay. Khoản nợ cũ cho dù được cơ cấu nợ cũng khó trả được nợ, chưa nói gì đến vay mới”, ông Hùng cho biết.

Việc thanh lý tài sản cũng khó khăn. Rất nhiều khoản đảm bảo giá trị lớn liên quan tới bất động sản nhưng thị trường lại gần như đóng băng, theo lãnh đạo Hiệp hội Ngân hàng.

“Thêm nữa, định giá phát mại tài sản không theo giá trị thực tế, mà tính cả gốc và lãi thì sao bán được. Mỗi lần giảm cũng chỉ được 5-10%, do đó có tài sản đấu giá trên 2 năm mới bán được”, ông Hùng nêu bất cập.

Ông Hùng cho rằng việc bán tài sản bảo đảm, đặc biệt là các khoản nợ lớn cần đưa ra mức giá hợp lý, theo giá thị trường.

Lâu dài, theo vị chuyên gia, nên sửa quy định theo hướng ưu tiên cho vay sản xuất kinh doanh, phục vụ đời sống, mua nhà để ở…

Đồng thời quản lý chặt chẽ việc cho vay các lĩnh vực rủi ro cao nhằm giảm nguy cơ nợ xấu cho ngân hàng.

Ông Võ Đại Lược – nguyên Viện trưởng Viện Nghiên cứu Kinh tế và Chính trị thế giới – cho Tiền Phong biết, nợ xấu tăng làm dòng tiền cho vay không trở lại ngân hàng, do đó buộc nhiều ngân hàng phải huy động vốn với lãi suất cao để bù đắp thanh khoản. Cùng với đó, vấn đề trái phiếu doanh nghiệp, đặc biệt các doanh nghiệp kinh doanh bất động sản, khi nhiều nhà phát hành trái phiếu phải hoãn nợ, đứng trước nguy cơ vỡ nợ sẽ khiến thanh khoản ngân hàng càng trở nên căng thẳng.

Nghi Vân (t.h)

Xem thêm:

Chính sách tiền tệ Việt Nam trong “bóng ma” đình lạm toàn cầu

Tân Thế Kỷ *Truyền Thống – Nhân Văn – Trung Thực*